Аналитики S&P Global и Fastmarkets сообщают, что в середине мая произошли два мероприятия, дающих хорошее представление об актуальных тенденциях борьбы за снижение выброса углерода в цветной и чёрной металлургии. 16 мая в Цюрихе состоялся съезд Ассоциации дистрибьютеров стали Eurometal, а на следующий день Международное энергетическое агентство представило глобальный обзор перспектив рынка важнейших полезных ископаемых на 2024 год.

Выступая на съезде Eurometal Гвидо Керкхофф, генеральный директор компании Klöckner & Co., начал с того, что спрос на «зелёный» стальной прокат должен вырасти к 2030 году до 49 миллионов тонн. В тот же период в Европе должны быть введены в строй новые экологичные сталелитейные заводы мощностью 45 млн тонн. Таким образом, в течение всего этого периода ожидается отставание ввода производственных мощностей от спроса. На новых производствах будут использоваться дуговые сталеплавильные печи, в том числе с использованием прямовосстановленного железа в качестве сырья.

Источники в сталелитейной промышленности оценивают объёмы торговли «зелёной» сталью в Европе не более чем в 100 000 тонн в 2023 году, при этом большая часть специалистов сходится на цифре 50 000 – 70 000 тонн.

Очень малое количество поставщиков могут предложить реально произведённую «зелёную» сталь с подтверждёнными экологической декларацией продукции (EPD) выбросами в размере менее одной тонны СО2 на тонну стали.

«Конечно, можно добиться формально нулевого выброса углекислого газа путём покупки компенсационных квот на рынке, но некоторые покупатели отказываются приобретать такую сталь, утверждая, что такая экологичность не настоящая», — рассказал один из дистрибьюторов.

Сообщают, что премия за сталь, произведённую в дуговых печах с выбросами СО2 менее 800 кг на тонну стали, составила на прошлой неделе от 200 до 350 евро за тонну. По данным же компании Fastmarkets такая премия достигала 150–250 EUR на условиях ex-works Северная Европа.

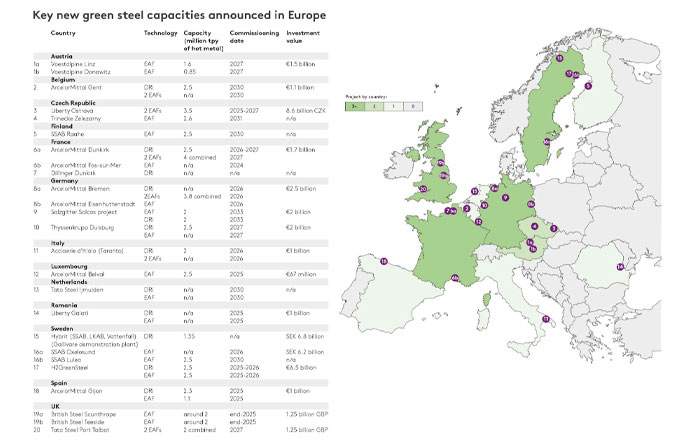

Основные объявленные проекты создания «зелёных» сталеплавильных мощностей в Европе.

В последние несколько лет европейские производители стали увеличили усилия по декарбонизации и возник новый рынок стали с уменьшенным углеродным следом. Основные поставщики создали свои собственные торговые марки таких сталей: XCarb, Arvzero, SSAB Zero, Bluemint, Greentec и т.д. Тем не менее, в сталелитейной промышленности до сих пор не существует единого отраслевого стандарта на «зелёную» сталь.

«Углеродный след продукта (PCF) — единственный критерий сравнения для клиентов, которые стремятся к прозрачности всех этапов цепочки создания стоимости», — рассказал г-н Керкхофф. Андреас Штеффес, исполнительный директор компании Handel Schweiz, заявил, что сталелитейной промышленности необходим общий подход к этому вопросу, простой и удобный для всех заинтересованных сторон.

Декларация PCF служит цели полного информирования клиентов обо всех объёмах выбросов углекислого газа в их цепочке поставок, и включает в себя как прямые выбросы, непосредственно произведённые организацией, так и косвенные, вызванные выработкой энергии, потреблённой ей, а также косвенные выбросы из источников, находящихся вне контроля компании.

«При наличии декларации об углеродном следе клиентам больше не надо самостоятельно высчитывать объём выбросов, поскольку там содержится информация о полном их объёме, начиная от добычи сырья до доставки готовой продукции до клиента», — уточнил г-н Керкхофф.

Гвидо Керкхофф, генеральный директор компании Klöckner & Co.

Покупатели становятся всё более требовательными к уровню углеродного следа стальной продукции. Например, компания BMW стремится стать климатически нейтральной не позже 2050 года. Доля переработанных компонентов в их автомобилях должна достигнуть минимум 95% и везде, где только возможно, должна использоваться сталь, произведённая в дуговых сталеплавильных печах.

В настоящий момент 40% европейской стали производится из металлолома в дуговых сталеплавильных печах, при этом углеродный след такой продукции равен примерно 700 кг СО2 на тонну. В основном таким образом производят сортовой прокат.

Около 1% стали производится путём переплавки прямовосстановленного железа в дуговых печах (при этом выделяется 1,3–1,4 тонны СО2), а остальной объём производится в доменных печах и кислородных конвертерах, при этом выбрасывается в атмосферу 2–2,3 тонны углекислого газа на тонну готового металла. Именно из этой стали производится основной объём проката.

Использование прямовосстановленного железа требует высококачественной руды с высоким содержанием железа и малым количеством примесей. По сведениям компании BHP, одного из крупнейших поставщиков этого сырья, только 5% от мировой добычи железной руды годится для такого применения.

Возможными решениями этой проблемы могли бы служить разработка новых месторождений, дополнительное обогащение уже добываемых руд для повышения их качества и применение таких технологий, как восстановление железа в реакторах кипящего слоя.

Ещё одним серьёзным вызовом станет рост спроса на металлолом для использования его в новых дуговых сталеплавильных печах. Компании будут вынуждены покупать больше высококачественного лома с низким количеством примесей, подходящего для производства стального проката.

Ещё одним серьёзным вызовом станет рост спроса на металлолом для использования его в новых дуговых сталеплавильных печах.

Евросоюз является крупнейшим нетто-экспортёром лома в мире. В 2023 ЕЭС экспортировал 18,5 млн тонн лома (7% рост к предыдущему году). Начиная с 2025 экспорт лома цветных и чёрных металлов в страны, не являющиеся членами Организации по экономическому сотрудничеству и развитию, будет подвержен определённым ограничениям, в том числе связанным с необходимостью доказать способность такой страны-импортёра обеспечить экологичную переработку лома. Эти два фактора могут превратить Евросоюз из нетто-экспортёра в нетто-импортёра металлического лома в течение ближайших пяти лет.

По информации Всемирной стальной ассоциации, сталелитейная промышленность генерирует примерно 8% мирового выброса углерода. Тем не менее, углеродный след производства стали ниже, чем в ряде других отраслей промышленности. Например, при производстве углеродного волокна выбрасывается 20 тонн СО2 на тонну продукции, а при производстве алюминия — 5–8 тонн. Кроме того, сталь полностью подвержена переработке и повторному использованию.

Благодаря современным технологиям экологически чистая, «зелёная» сталь может производиться и в дальнейшем использоваться в различных отраслях промышленности. Использование такой стали лишь незначительно повышает цену готовой продукции.

Например, в автомобильной промышленности использование экологичной стали поднимет цену автомобиля всего лишь на 0,3–0,7%. Для домашней техники удорожание составит от 1,7% до 3,6%. Для ветрогенераторов такое удорожание составит 1,6–5,5%.

«Сталь является частью решения по снижению выбросов углекислого газа и значительно способствует декарбонизации во многих отраслях промышленности», — утверждает г-н Керкхофф.

Как бы ни хотели производители и продавцы стали убедить всех в том, что сталь — это не проблема, а решение, с учётом её 8% взноса в общее количество СО2, выбрасываемого в атмосферу, им это вряд ли удастся. Индустрия находится и будет находиться под серьёзным давлением, и ей приходится меняться.

Интересно, что ситуация с цветной металлургии иная. Учитывая потребность «зелёной» энергетики в этих металлах, речь идёт только об увеличении их производства, а вопросы экологии ставить как-то не принято.

МЭА в глобальном обзоре перспектив рынка важнейших полезных ископаемых на 2024 год утверждает, что для поддержки энергетического перехода и достижения энергетических и климатических целей необходимы большие объёмы инвестиций в добычу и переработку важнейших полезных ископаемых.

МЭА утверждает, что для поддержки энергетического перехода необходимы большие объёмы инвестиций в добычу и переработку полезных ископаемых.

Агентство отмечает, что на рынке этих ресурсов сейчас существует достаточное предложение, что привело к падению цен. Это хорошо с точки зрения доступности готовой продукции, но плохо для привлечения новых инвестиций, что, в свою очередь, не сулит ничего хорошего для объёма предложения на рынке в будущем. Цены на критически важное сырьё, такое как литий, кобальт, никель и графит, упали в 2023 году после продолжавшегося в течение двух предшествующих лет роста.

Благодаря этому цены на аккумуляторы упали примерно на 14%. Котировка агентства Platts на сподуменовый концентрат упала на 84,6% в 2023 году, но с начала 2024 года, впрочем, снова выросла на 23,7% до 1200 долларов за тонну FOB Австралия по состоянию на 16 мая. Котировка Platts на 99,8%-й кобальт также упала на 24,8% в 2023 году, а в 2024 потеряла ещё 2,9% и опустилась до 14,2 доллара за фунт на складе в Роттердаме на 15 мая. МЭА отметило, что цены на никель и графит также упали на 30–50% в 2023.

Главный экономист этого агентства Тим Гульд во время вебинара 16 мая обратил внимание на то, что падение цен не связано со снижением спроса. «Спрос резко вырос в этот период, но ещё больше выросло предложение в основном за счёт поставщиков из Африки, Индонезии и Китая. Важно иметь в виду, что запасы основных элементов для производства батарей и катодов были достаточно значительными, что оказывало дополнительное давление на цены», — рассказал он. Также эксперт добавил, что хотя невысокие цены и снизили энтузиазм инвесторов, но всё же приток капитала остался значительным, и инвестиции в производство и разведку цветных металлов продолжали расти в 2023 году.

В прогнозе МЭА говорится, что спрос на критическое сырьё будет продолжать серьёзно увеличиваться при любых рассматриваемых в нём сценариях. С учётом развития технологий чистой энергии общий размер рынка важнейших полезных ископаемых, необходимых для энергетического перехода, более чем удвоится к 2040 году и достигнет 770 миллиардов USD. Инвестиции в добычу выросли в 2023 году на 10%, а затраты на разведку на 15%.

По мнению агентства, это здоровые темпы, но всё же более медленные, чем в 2022 году, когда рост достигал 30%. Г-н Гульд отметил, что цифры 2023 года достаточно впечатляющие, особенно у некоторых компаний, занимающихся литием, чьи инвестиции выросли почти на 60%. Также он рассказал, что затраты на разведку месторождений достаточно равномерно географически распределены по земному шару и что это позитивный сигнал, обещающий в будущем диверсификацию добычи.

На западе считают, что применение "зеленой" стали лишь незначительно скажется на ценах.

Низкие цены, радующие покупателей, создают сложности не только для инвесторов, но и для уже действующих поставщиков. «Некоторые существующие и запланированные проекты поставлены на паузу», — рассказал Г-н Гульд и привёл в пример производство никеля, где более 30 производителей приостановили либо производство, либо проекты его расширения в результате снижения цен на никель.

«Я думаю, важно отметить, что большинство из приостановленных проектов — это те, которые могли расширить географию поставок, то есть те, что расположены вне трёх ведущих стран-производителей. Похоже, что созданные с нуля производства имеют более высокие затраты».

В целом в отрасли необходимо больше инвестиций, поскольку в соответствии с анализом МЭА, объявленные на настоящий момент проекты смогут покрыть к 2035 году не более 70% потребности в меди и 50% в литии при условии, что страны мира исполнят все свои национальные климатические цели.

По другим ископаемым ситуация будет лучше, если, конечно, все объявленные проекты будут завершены. Но и это не сможет изменить высокую географическую концентрацию поставщиков и лидирующие позиции Китая в рафинировании и переработке цветных металлов.

«Общая картина поставок выглядит несколько лучше, чем мы предсказывали два года назад, но всё ещё необходимо сделать очень много для обеспечения глобальной потребности в критических полезных ископаемых. К сожалению, наш анализ имеющихся проектов говорит об очень ограниченном прогрессе в том, что касается расширения географии поставок», — рассказал старший аналитик МЭА г-н Ким.

Он отметил, что в период до 2030 года производство этих материалов останется сконцентрированным в нескольких странах, примерно 75% запланированного прироста поставок лития, никеля, кобальта и редкоземельных металлов приходится на три лидирующие на настоящий момент страны-поставщика: конкретно Индонезию по никелю и Китая по всем остальным. Г-н Ким добавил, что повторная переработка и технологические инновации могут сыграть важнейшую роль в борьбе с недостаточностью поставок важнейших полезных ископаемых.

Видно, что МЭА озабочено в первую очередь недостаточной «диверсификацией» поставок — попросту говоря, доминированием Китая на рынке металлов, необходимых для энергоперехода. И сделать с этим пока ничего не получается, а значит Поднебесная остаётся одним из главных бенефициаров «зелёной» гонки при том, что сама участвует в ней не слишком активно.

Перевод Игоря Кузнецова